一、牛价报复性上涨

过去的2024年,被许多人称作是“牛肉价格的寒冬”,是过去五年来前所未有的低点。

在这一年中,国产牛肉的价格在多个产地甚至跌入“2字头”区间,进口的大量冷冻牛肉也以极低的价格涌入市场,一些进口冷冻牛腿肉的批发价甚至跌破了每公斤20元。

然而进入2025年,牛肉市场开始了一场“翻身仗”。最新数据显示,价格已经不再“躺平”,而是呈现出极大的反弹态势。

据农业农村部监测,4月11日,主产省集贸市场活牛价格26.22元/公斤,同比上涨3.5%,环比上涨0.1%,自3月2日起环比连续上涨41天,累计上涨3.50元,涨幅15.4%;牛肉价格61.39元/公斤,同比下跌5.9%,环比上涨0.1%,自3月2日起震荡上行,累计上涨5.35元,涨幅9.6%。

据悉,这波活牛涨价,目前主要集中在东北、内蒙、河北、河南等北方地区。部分养牛户甚至公开表示:“不给20元一斤,牛不卖!”要知道,在价格最低迷的2024年,15元一斤的价格就已算“高价”。

这种上涨趋势不仅体现在国内现货市场,在进口牛肉领域,价格波动甚至更为剧烈。数据显示,近期进口牛肉价格在一天之内出现多次上涨,最高单日涨幅甚至高达1500元/吨。

据肉交所权威成交数据显示,目前巴西两大牛肉出口企业Marfrig和JBS的件套产品价格出现直线拉升。其中,MF件套价格高达51400元/吨,较前一日上涨了1500元/吨;JBS件套均价达到53200元/吨,一日涨幅为1200元/吨。

从清明节至数据统计日期间,JBS的件套价格已从49500元/吨上涨至53200元/吨,涨势之迅猛,令人侧目。

与此同时,消费者在市场上也能明显感受到涨价的气息——曾经跌到20多元一斤的国产牛腿肉、牛腱肉,如今基本都已重返30元大关之上,部分地区甚至接近40元,价格重回高位。30元以下的国产牛肉如今在市场上已难觅踪影。

二、关税飙至125%,牛肉变成奢侈品

那么,牛肉为什么突然涨这么猛?综合来看,背后至少有三大因素叠加发力,推动了这一轮价格快速上行。

1、关税政策调整引发“看涨预期”,进口牛肉骤减抬高整体市场价格。

关税博弈的背景下,中国宣布对原产于美国的所有进口商品加征到125%,政策于4月12日正式生效。而在此之前,就已经有数据显示,美国牛肉对华出口量已从2025年2月的每周2000吨以上骤降至3月下旬的每周不足54吨,近乎“清零”。

美国牛肉曾是中国市场上性价比较高的进口来源之一,占据了相当份额。其大规模退出,在供需结构上形成了缺口。而这个缺口的传导效应十分显著:巴西、阿根廷、乌拉圭等南美牛肉供应国迅速成为替代来源,集中采购又推高了这些国家的出口报价,进口成本同步上涨。

更关键的是,这一政策变化激发了市场“价格将持续上涨”的情绪预期,加剧了上游养殖户“压栏惜售”行为,进一步推高了国内市场的供需矛盾。

2、国内牛群数量减少,供应侧收紧成为深层推力。

除了进口端的“外部冲击”,价格上涨也来自于过去三年国内牛肉产能的持续缩减。

自2023年以来,受低迷行情和进口牛肉大量涌入的双重打击,国内养殖利润大幅收缩,亏损面一度超过65%。大量中小养殖户退出市场,肉牛产业进入深度调整期。

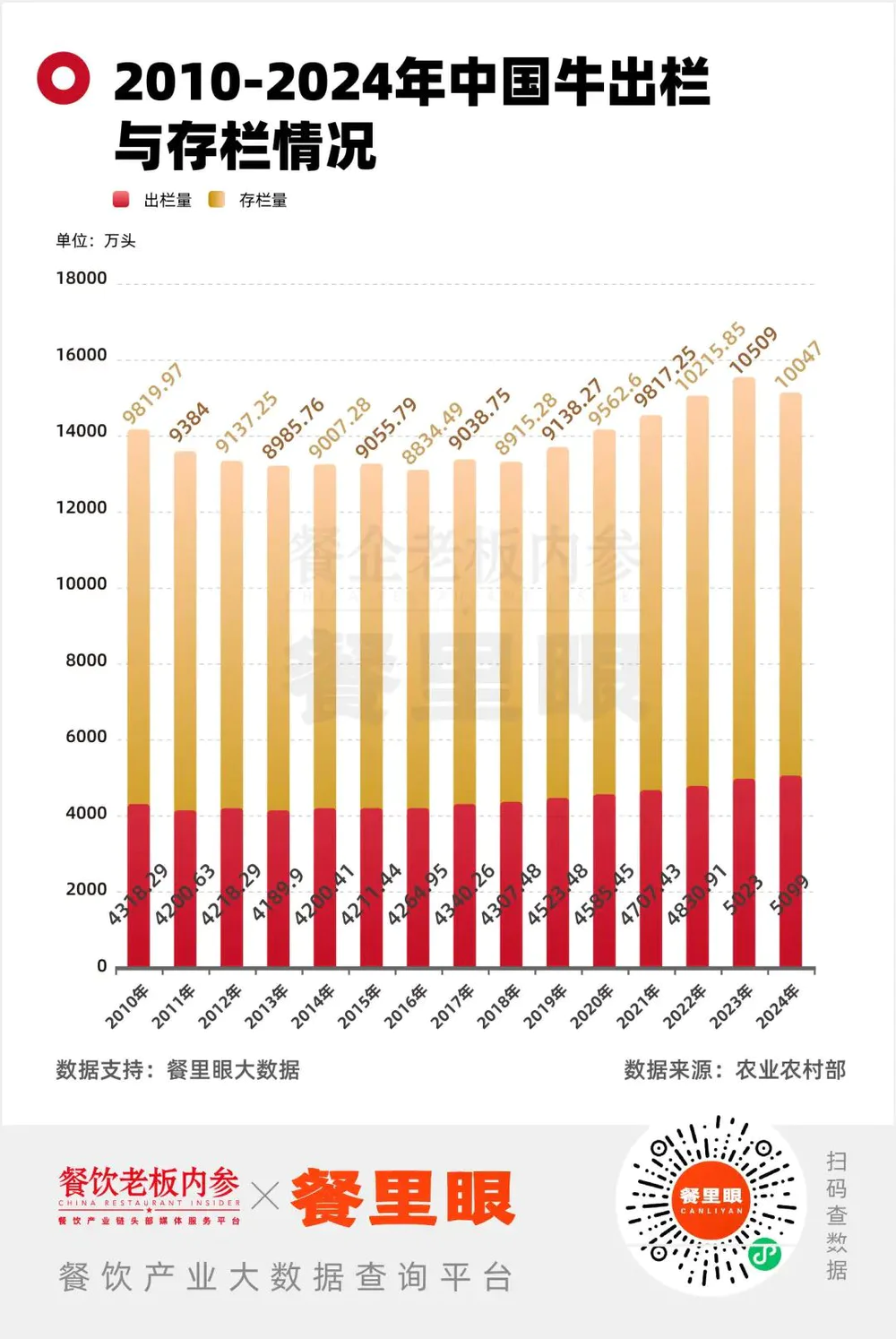

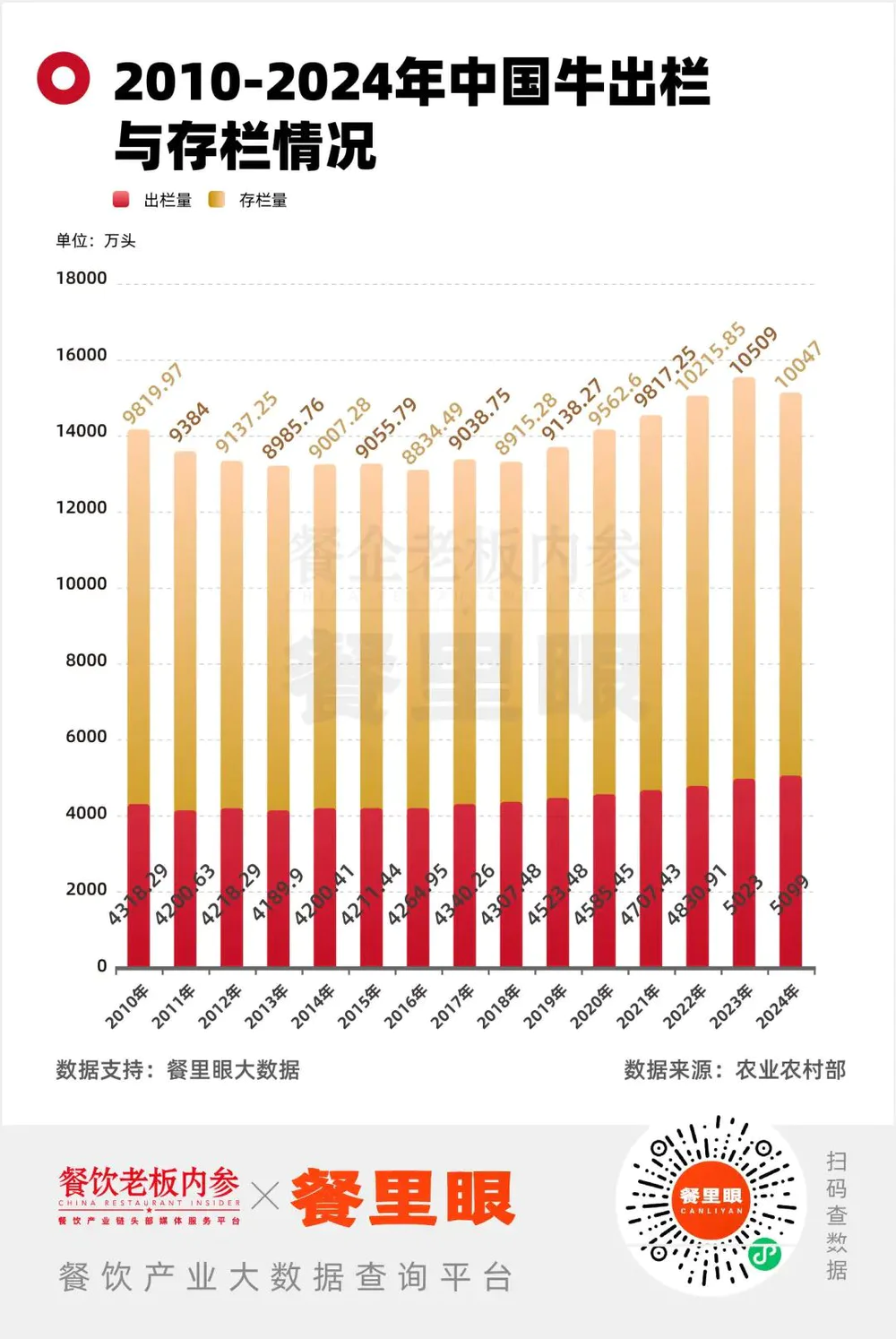

农业农村部数据显示,2024年全国能繁母牛存栏量同比下降达8%,这意味着基础繁殖产能明显不足,当前育肥牛出栏量锐减。

近期商务部召开了进口牛肉保障措施案听证会上,也有信息指出:2023年,我国牛肉自给率已经从2019年的80%下降至约72%;同期,屠宰企业的平均屠宰量相比2019年减少了32.2%。企业屠宰规模缩小,生产效率明显降低。

而在近期养殖成本高企、价格反弹预期强烈的背景下,许多养殖户选择“压栏惜售”,进一步减少市场上的活牛供应。供给端“收缩+惜售”的双重效应,价格上涨雪上加霜。

3、餐饮端复苏,火锅店、烧烤店等终端需求激增拉动价格回升。

牛肉价格大涨的另一关键推手,是下游消费端的强劲复苏,特别是餐饮行业的回暖与品类创新带动了牛肉需求持续走强。

根据中物联食材供应链分会数据,2024年中国人均牛肉消费量约为7.3千克/人,虽然较以往有所提升,但仍远低于阿根廷(64千克)、美国(25.3千克)等国家,甚至低于韩国、日本等亚洲邻国。这代表着我国在牛肉消费上还有巨大的增长空间与结构性潜力。

2024年下半年,随着“生烫牛肉米线”、“鲜切牛肉火锅”、“酸汤牛肉”、“渣渣牛肉”等新消费品类爆火,牛肉在餐饮端的使用频次和单品热度迅速攀升。去年9月,内参君就有观察指出,“降价牛肉拯救了不少餐厅”,而如今,价格反弹再次印证了这一轮牛肉热潮的持续性和广泛性。

特别是在火锅、烧烤、自助餐等高频场景中,牛肉正逐渐取代部分猪肉或羊肉。这种消费升级趋势,与产业供给收缩叠加,也可能不断放大牛肉的市场价格张力。

三、低价烤肉自助最为遭殃,商家:“找肉找疯了”

“店里生意刚有点起色,就给我来了这么个事儿。”哈尔滨一家烤肉店店主在短视频上苦笑着吐槽。他原本采购的肥牛单价是72元/公斤,如今涨到了接近100元,关键还不一定订得到货。他只得换用“平替款”,但连这类平替肉也已涨至82元/公斤。

“我们的108元外带套餐已经接近成本临界点了。”他无奈地说。

另一位来自福州的烤肉店主,也在社交平台上表示:套餐价格不动,肉的品质也坚决不动。但为了维持运营,不得不微调菜单结构。“我们保证不降低任何一款肉品的品质,也绝不会偷偷减少份量。”他强调说,“但出于成本考虑,原本139元套餐中三款招牌牛肉,我们不得不取消其中一个选择,改为牛嫩肉或猪五花进行替换。”

对于这些中小商家而言,“牛肉涨价”带来的不是简单的成本压力,而是整个商业模型的失衡:原材料价格上涨、供应链不稳定、替代品也在涨,原本靠性价比和品类组合打下的“价格护城河”,一夜之间变成了“达摩克利斯之剑”。

过去两年,牛肉价格的短期下行,一度催生出“60元实现牛肉自由”的自助烤肉热潮,鲜切牛肉等成了餐厅的流量密码,商家竞相内卷:9.9元试吃、午市半价……低价狂欢背后,靠的是对供应链的极限压榨。在餐饮业,尤其是以“低价无限畅吃”为卖点的牛肉自助模式中,利润空间原本就十分有限。如果选择提价,就可能失去大量价格敏感型消费者;但如果选择压缩成本、牺牲肉品质量,又会直接动摇品牌的口碑基础。核心竞争力只能是供应链的稳定性与成本控制能力。

眼下的这轮牛肉涨价,正在让“低价牛肉自由”模式陷入前所未有的考验。未来对这类餐厅来说,只剩下两条路:

要么卷死同行:少数具备上游直采能力的玩家,通过控源头、控成本、控品质继续降维打击,比如建立自产+冷链+现切体验闭环,并辅以会员体系锁住复购;

要么被潮水拍死:一旦牛肉价格反弹30%、40%,而自身又没有弹性空间的商家,只能面临被迫涨价、顾客流失、关店的连锁反应。

这次牛肉涨价,不会立刻终结牛肉自助的故事。但它必将淘汰一批只靠“价格幻觉”活着的泡沫品牌。

四、小结

牛肉价格未来会是怎样的走势?餐企老板内参认为,短期内是震荡上行,但“暴涨”难持续,当前市场一度恐慌,部分经销商和冷链商提前囤货,短期形成“人为涨价”现象。

随着市场情绪缓解、库存逐渐释放,国内肉牛养殖和屠宰企业也在加快布局,供给端将适度补位,会抑制价格进一步暴涨。

若未来政策上允许从更多国家放宽进口或调整关税结构,价格有望回落至相对合理区间。

大众对牛肉的消费本就有限,当价格超过心理预期时,会主动降低消费频率或选择其他品类。

这批牛肉餐饮想要熬过去,应该怎么办?

1. 控制采购成本:找“平替”与上游合作。寻找稳定可控的国产供应链,减少对高关税进口牛肉的依赖;采用 “性价比肉种”进行部分替换(如牛嫩肉、牛腩、鸡腿肉、猪颈肉等),优化菜品呈现;有条件的品牌可以尝试自建上游或联合采购、锁价等策略,规避原材料波动带来的风险。

2. 重构套餐逻辑:既保牛肉,也控成本。不打“牛肉畅吃”高消耗招牌,转而主打“限量供应”与“精选推荐”,避免过度消耗;改变套餐结构,例如:用牛肉作为点睛之笔,而非堆量主角,辅以更多非牛类菜品,客户体验感知影响不大,但成本压力缓解明显。

3. 提升附加值:服务+体验+场景。打造“明档现切”“鲜肉现烤”等体验感强的消费场景,强化“值”的认知;引入甜品、小食、自助饮品等“高感知低成本”内容,提升整体体验感;加强会员体系,绑定复购,提高客户粘性。

免责声明:此消息转载自其他媒体,玉湖福谷发布该内容仅为提供更多信息,并不代表赞同其观点或保证其内容的准确性。玉湖福谷提醒您,文章内容仅供参考,不构成任何投资建议。